しくみ債が話題になっています。

若い世代の人たちで投資運用に関心を持つ層が増えつつあり、FXや仮想通貨など一攫千金を狙う人も多いようです。FXや仮想通貨に関心を持つ層とは別ですが、債券でありながら高利回りが期待できることもあり、仕組み債券が一定の支持を集めているようです。

しかし、仕組み債はリスクの高い金融商品ですから、ファイナンシャルプランナーや金融商品の専門家への相談も必要です。ここでは仕組み債についてひと通り学んでみましょう。

仕組み債とは

もともと債券は、運用利回りは株式に比べると低いが元本が保証されるという位置付けにあります。国債や超大企業の社債がその代表的なものでした。

しかし近年の低金利時代の中で、社債発行市場は特に北米市場で活況と言われていますが、買い手はほとんどが機関投資家で個人向けに発行されることは稀です。

そんなこともあり、個人投資家向けの新発債は極めて少なく、証券会社の担当者から「面白い債券があります」がと声がかかるのは「仕組み債」と思って間違いないでしょう。

では仕組み債とはどのような債券なのでしょうか。

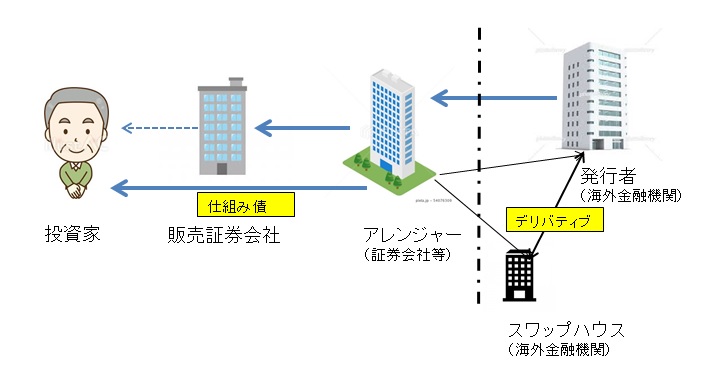

仕組み債は、発行者(ほとんど海外)とアレンジャー(証券会社)を通して販売窓口の証券会社から購入します。

発行者は債券とデリバティブ(金融派生商品:スワップ・プットオプションなどを使用)を組み合わせた債券:仕組み債を購入するわけです。

表面上は、インデックス指標や個別銘柄の株価にリンク(連動)して、利率が変わる形ですが、裏では(海外で)、複雑なデリバティブ取引が行われています。

仕組み債の実際とリスク管理を考える

仕組み債はリスクの多い商品であることを理解した上、購入に際しては償還のパターンや仕組み債特有の用語を知っておく必要があります。

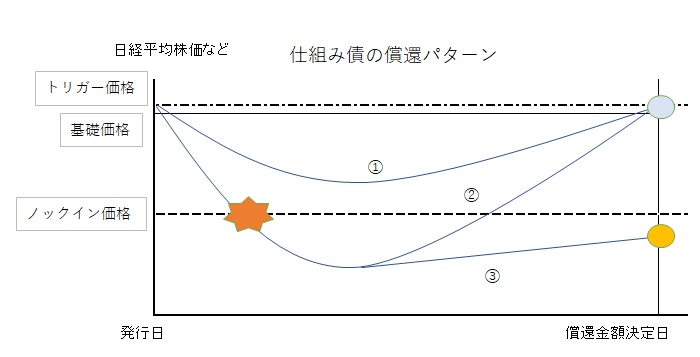

下図は、日経平均などにリンク(連動)する仕組み債の例です。

・リンク(連動)

インデックス名(日経平均、TOPICS等)、個別銘柄株式がリンクの対象になります。

債券名は「〇〇〇指標(株価)リンク円建社債」などとなります。

・基礎(当初)価格 ノックイン価格や早期償還のトリガー価格の基準になる価格のこと。 募集前に基礎価格の決定日時が案内されます。

・トリガー価格 基礎価格から5%~10%高い価格で設定されます。

・早期償還 利息判定日に、リンク指標の株価がトリガー価格を超えた場合には

予定償還日前でも額面100%で償還されます。 図①のケース

・ノックイン価格 基礎価格の60%~70%程度で設定され、ノックイン価格を下回った

まま償還日を迎えると額面割れになります。 ③のケース

②のケースは、ノックイン後に基礎価格まで戻ったので、額面100%で償還されます。

③で基礎価格まで戻らない場合も、償還は額面割れとなります。

仕組み債の利率(クーポン)

リスクを感じながらも仕組み債を保有するのは、その利率にあります。

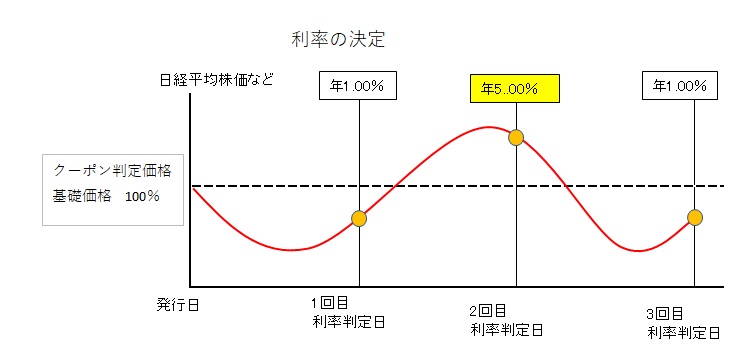

1%程度の利率と5%以上の利率を組み合わせた商品と単独利率の商品がありますが、ここでは1%と5%の利率(クーポン)の仕組み債について見てみましょう。

利率(クーポン)利払い期日と対照期間が決まっており、リンク指標や株価に応じて1%~6%(さらに高い利率もある)の利率が適用される。

・1回目判定日 クーポン(利率)判定日のリンク指標価格が基礎価格を以下であり1%適用

・2回目判定日 リンク指標価格が基礎価格以上であり、5%のクーポンが適用されます。

(この場合トリガー価格を超えることが多く、早期償還される)

・3回目判定日 クーポン判定価格以下であり、1%の利率が適用される。

仕組み債取引の実際

取引単位 証券会社によって異なりますが、50万円または100万円以上の単位

期間 6ケ月~5年、株価連動債では6ケ月の短期償還のものがあります。

利払い期日 年2回、4回、クーポン判定日の価格により利払いが行われますが、利払

判定日にトリガー価格を超えると早期償還日になります。

途中解約 解約は原則不可

早期償還以外の時期の解約は、ノックイン時はもちろん、ノックイン時以外

でも償還金額は額面を割る懸念が目論見書ほか案内資料にも記載されていま

す。

仕組み債のリターンとリスク管理を考える

仕組み債のリスクを考えるに際して以下3点を挙げてみましょう。

・格付け評価

債券そのものリスクは、通常は格付け機関(ムーディーズ、S&Pなど)の格付けにて評価されます。

しかし仕組み債に関しては格付け機関の格付けは目にすることはありません。

格付け対象外ということです。

・金融庁の見方は

あらゆる金融商品について規制をする機関である金融庁の公式文書に、仕組み債の文言はありません。

仕組み債は、店頭デリバティブ商品としてカテゴリー分けされています。

金融デリバティブ商品については、規制を行うことを全面に記載した文書を金融機関に出しています。

要点は、徹底した説明、禁止事項、販売後のフォローの3点です。

・証券業界の視点

仕組み債については、営業店内ではパンフレットは配布され投資経験のある顧客向けに積極的な推奨は行われて

いますが、ホームページを始めマスメディアを通じてのPRはみられません。

以上のことから、有力な顧客には薦めるが、初心者を含む幅広い顧客層に販売する意図は無さそうです。

それはリスク軽減の定石である、分散や積立などの手法が通用しないからにほかならないのではないでしょう

か。

仕組み債購入後の実際

日経平均リンク債の購入事例

購入額 100万円 基礎価格 28,000円

トリガー価格 30,800円(110%)

ノックイン価格 18,200円(基礎価格の65%)

利払い 年2回 (3/10、9/10)

利払い条件 日経平均225 28,000円以下 1.0%

28,000円~30,800円 5%

早期償還 判定期間の終値がトリガー価格(30800円)以上の場合は額面で償還

この事例で4パターンを見てみましょう。

1)利払い判定日日経平均 27,500円の場合

利払い 1% 6か月分 税引き 約4千円 (10,000×0.01×6/12×80%)

2)利払い判定日日経平均 29,000円の場合

利払い 5% 6か月分 税引き 約2万円 (10,000×0.05×6/12×80%)

3)判定日日経平均 31,000円(トリガー価格超え)

早期償還 額面プラス5%利払い

4)判定日日経平均 18,000円(ノックイン価格割れ)

利払い 1%

保有継続 日経平均が当初償還日までに基礎価格まで戻した時 額面償還

日経平均が当初償還日までに基礎価格まで戻らない時 額面割れ償還

5)のノックイン価格割れの場合の償還される金額は、100万円×判定価格/基礎価格

となっています。 仮に18,000円で償還日を迎えた場合は、100万円×18,000/

28,000=64万円になります。

1)~4)がどの程度の確率で起きるかは想定できませんが、ノックイン価格は現実には

起こりそうにない水準が設定されるのが一般的です。

ただ、この例の5%の利率を確保できる幅は狭く、実際には1%利払いの期間がほとんど

になります。

それに対しての、ノックイン時の元本割れ時の損失は大きいので、総運用額の中で限られ

たウエイトに留めるのがリスク管理の要点と思われます。

まとめ

仕組み債の一例を取り上げてみました。

最近は早期償還の期日や判定日を増やして、トリガー価格を低減させる方法で、リスク低減を図った商品も発売されています。

今日の金融商品の運用はリスクなしではあり得ない環境にあります。

一方でこの40年間での日経平均の暴落は、3回あります。

1989.12~1990.10 56.4% (38,915 → 22,000円) バブル崩壊

2000.1~2001.9 49.2% (20,337 → 10,000円) 9.11NYテロ

2007.7~2008.10 39.5%(18,138 → 7,162円) リーマンショック

これらの期間の下げ幅は、最近設定の仕組み債のトリガー価格の設定率60%程度を超えるものです。

この恐怖の数値を頭の片隅に入れながら、ポートフォリオでの位置づけを考えながら、運用することが大切ではないでしょうか。